Crowdlending i Danmark – 10 platforme til investering i lån

Crowdlending er en form for lånebaseret crowdfunding. Med crowdlending kan du investere i lån og du vil herefter tjene penge ved at modtage renter fra dine lån.

Crowdlending kan være en god måde for begyndere at komme i gang med investering. Det skyldes, at det for mange er nemmere at forstå hvordan investering i lån fungerer, frem for aktier som ofte svinger i værdi. Samtidig er afkastet fra crowdlending typiske mere stabilt og forudsigeligt.

Afkastet fra crowdlending er rimelig højt og ligger på omkring 5-15%. Her skal du dog være opmærksom på at der som ved al investering er en risiko for at du taber dine penge. Risiko følger ofte afkast.

Crowdlending kan gøres til en passiv indkomst ved hjælp af automatisk investering på rigtig mange platforme. Samtidig har du på mange platforme mulighed for at sælge dine lån igen, hvis du får brug for dine penge før forventet.

Her er nogle af de mest populære platforme til crowdlending i Danmark:

Top 3 platforme til crowdlending i Danmark:

Finansielle instrumenter kan både stige og falde i værdi. Der er en risiko for, at du ikke får de investerede penge tilbage. Dette er et reklamelink.

Finansielle instrumenter kan både stige og falde i værdi. Der er en risiko for, at du ikke får de investerede penge tilbage. Dette er et reklamelink.

Finansielle instrumenter kan både stige og falde i værdi. Der er en risiko for, at du ikke får de investerede penge tilbage. Dette er et reklamelink.

Når du skal vælge en crowdlending-platform, bør du overveje hvad du vil investere i. Nogle platforme tilbyder investering i lån til private, hvor andre fokuserer på virksomheder og ejendomsinvestering.

De enkelte typer af platforme har forskellige risici forbundet med sig, så det er også vigtigt at læse op på risikoen ved crowdlending. Mange platforme har en sektion omkring relevante risici på deres hjemmeside.

Du bør også overveje skat. Den danske platform Kameo indberetter automatisk til SKAT. Hvis du vælger at investere på en udenlandsk platform, står du ofte selv for indberetningen i forbindelse med din årsopgørelse.

Bedste platforme til crowdlending i Danmark

Følgende er de bedste og mest populære platforme til crowdlending i Danmark:

1. Reinvest24

Reinvest24 er en platform fra 2018, som tilbyder et højt årligt afkast på omkring 14,80%.

I modsætning til mange andre crowdlending platforme, er Reinvest24 en aktiebaseret crowdfunding platform, hvor du investerer direkte i ejendomme, så du kan tjene passiv indkomst gennem udlejning. Det kaldes crowdfunded ejendomsinvestering.

Når du investerer på Reinvest24, er du kun ejer af ejendommen i en periode, da den til sidst vil blive solgt, og du vil få en kapitalgevinst.

Fordele

- Rigtig flotte anmeldelser på Trustpilot.

- Pant i ejendomme.

- Reinvest24 har et højt historisk afkast.

- Reelt ejerskab i ejendomme.

Ulemper

- Du skal selv indberette dit afkast til SKAT.

- Høj minimumsinvestering på €100 (ca. 750 kr.).

- Der er kun få projekter at investere i ad gangen.

- Platformen tillader kun manuel investering.

2. Debitum

Med Debitum Network kan du investere i puljer af virksomhedslån fra flere brokere fra Storbritannien, Estland og Letland. Platformen blev lanceret i september 2018 og har siden da været i konstant vækst.

For at begynde at investere skal du have mindst €10 (ca. 75 kr.). Debitum Network tilbyder en tilbagekøbsgaranti, og det gennemsnitlige afkast er omkring 10% årligt.

Fordele

- Mulighed for automatisk investering.

- Debitum har ingen investeringsgebyrer.

- Debitum har en minimumsinvestering på €10 (ca. 75 kr.).

- Investorer deler primært positive erfaringer på Trustpilot.

- Lånene på Debitum er sikret med en tilbagekøbsgaranti.

Ulemper

- Du skal selv indberette dit afkast til SKAT.

3. PeerBerry

PeerBerry er en af de førende crowdlending platforme fra 2017 og tilbyder investeringer i privatlån og virksomhedslån fra en række forskellige udlånsselskaber.

De fleste lån har korte løbetider på mindre end én måned. Investorerne har 60 dages tilbagekøbsgaranti, hvilket betyder, at hvis låntageren ikke betaler tilbage inden for denne tidsramme, vil låneselskabet tilbagekøbe lånet fra investorerne. Hvorvidt det reelt kan lade sig gøre afhænger af virksomhedens soliditet.

Fordele

- Mulighed for automatisk investering

- Tilbagekøbsgaranti for misligeholdte lån

- Lav minimumsinvestering på €10 (ca. 75 kr.)

- PeerBerry har gode anmeldelser på Trustpilot

Ulemper

- Du skal selv indberette dit afkast til SKAT

- Intet sekundært marked til at sælge investeringer før tid.

4. EstateGuru

EstateGuru har været på markedet siden 2014 og er kendt for deres høje standarder for risikovurderinger, som er udført af et erfarent team med mange års erfaring i ejendomsinvesteringer. Med denne profesionalitet har ingen af investorerne endnu mistet penge på EstateGuru siden starten.

Fordele

- Mulighed for automatisk investering.

- Når du investerer i lån har du pant i ejendomme.

- EstateGuru har et sekundært marked, hvor du kan sælge dine investeringer.

Ulemper

- Du skal selv indberette dit afkast til SKAT.

- Høj minimumsinvestering på €50 (ca. 375 kr.).

- Du skal minimum investere €250 (ca. 1.875 kr.) per lån for at få adgang til advanceret automatisk investering.

5. Kameo

Kameo er et af de førende crowdlending selskaber i Danmark, grundlagt i 2014. Minimumsinvesteringen på Kameo er 500 kroner, og investorerne har et gennemsnitligt årligt afkast på 8,80%.

De har formidlet lån for over 2,6 mia. kroner, og for at minimere risikoen for investorer er alle lån pantet eller kautioneret, og alle projekter er kreditvurderet.

Desuden indberetter Kameo automatisk renteindtægterne til SKAT, hvilket gør det til et skattemæssigt attraktivt sted at investere.

Fordele

- Kameo indberetter automatisk dine renteindtægter til SKAT.

- Begyndervenlig crowdlending-platform.

- Pant eller kaution i alle lån.

- Gode anmeldelser på Trustpilot.

- Kameo har tilladelse fra Finanstilsynet.

Ulemper

- Høj minimumsinvestering på 500 kr.

- Kun få projekter at investere i ad gangen.

- Afkastet er lavere end på mange europæiske crowdlending-platforme.

- Intet sekundært marked til at sælge lån før tid.

6. Lendino

Lendino blev etableret i 2014 og er en af de første danske crowdlending platforme. Platformen tilbyder lån til både virksomheder og privatpersoner.

For at begynde at investere på Lendinos lånemarked skal du minimum investere 1.000 kroner. Gennemsnitsafkastet på lånemarkedet er på omkring 4,96% årligt. Platformen har samlet set udstedt lån for mere end 150.000.000 kroner, hvilket er en relativt lav mængde.

Du bærer risikoen for manglende tilbagebetalinger, men du kan minimere din risiko ved at sprede dine investeringer over flere lån og være opmærksom på de forskellige risikoklasser.

Lendino indberetter automatisk renteindtægter, udestående lån og indskud til SKAT, men kursgevinster og -tab fra køb og salg på det sekundære marked skal du selv indberette. Du kan også være berettiget til fradrag i tilfælde af manglende tilbagebetalinger.

Fordele

- Lendino indberetter automatisk dine renteindtægter, udestående lån og indskud til SKAT

Ulemper

- Høj minimumsinvestering på 1.000 kr.

- Lendino har et lavt afkast sammenlignet med andre udbydere.

7. FlexFunding

På FlexFunding kan du investere eller optage virksomhedslån. Platformen kræver et minimumsbeløb på 200 kroner og har i skrivende stund et årligt gennemsnitlig afkast på 5,52%.

Siden 2013 har den danske crowdlending platform formidlet lån for over 500.000.000 kroner, hvilket gør den til den anden største i Danmark.

Før en virksomhed kan låne gennem FlexFunding, skal den dog først igennem en kreditvurdering og i tilfælde af at virksomheden går konkurs, går din investering tabt.

Fordele

- FlexFunding indberetter automatisk dine renteindtægter til SKAT.

- Mulighed for automatisk investering.

Ulemper

- Høj minimumsinvestering på 200 kr.

- Sammenlignet med andre platforme, har FlexFunding et lavt afkast.

8. Mintos

Mintos er en platform fra 2015. På Mintos kan du investere i privatlån, virksomhedslån, m.fl. Mintos er en populær crowdlending platform i Europa, og omkring 500.000 brugere har allerede valgt at investere i deres platform.

Desuden er der en 60 dages tilbagekøbsgaranti, der skal beskytte dit lån i tilfælde af låntagers manglende tilbagebetaling. Selvom denne garanti er god, vil den ikke være meget værd, hvis låneselskabet går konkurs.

Fordele

- Mintos har mange forskellige investeringsmuligheder.

- Mulighed for automatisk investering.

- Lav minimumsinvestering på €10 (ca. 75 kr.).

- Der er ofte tilbagekøbsgaranti på lån.

Ulemper

- En del udlånsvirksomheder på Mintos er gået konkurs.

- Du skal selv indberette dit afkast til SKAT.

Vil du se flere platforme? Se kåringen af de 10 bedste crowdlending-platforme her.

Hvad er crowdlending?

Crowdlending er en form for crowdfunding, hvor privatpersoner og virksomheder kan låne penge fra en gruppe af investorer gennem en online crowdlending-platform.

Lånene er typisk splittet op i mindre andele, hvilket muliggør at flere investorer kan gå sammen om at finansiere et enkelt lån.

I Danmark omtales crowdlending lån ofte som P2P-lån. Udtrykket stammer fra det engelske “Peer-to-Peer (P2P) lending”, som er det vi i Danmark kender som crowdlending.

Da crowdlending først blev introduceret blevet det primært brugt til at finansiere lån til privatpersoner.

Gennem tiden har crowdlendingindustrien dog udviklet sig til også at finansiere andre områder.

I dag kan du blandt andet investere i P2P-lån indenfor følgende områder:

- Privatlån

- Virksomhedslån

- Ejendomslån

Finanstilsynet har siden den 10. november 2021 skulle godkende udbydere af crowdlendingtjenester. For danske udbydere af crowdlending kan du søge i Finanstilsynets register.

Crowdlending forretningsmodeller

Der er grundlæggende to forretningsmodeller, som er vigtige at forstå for nye crowdlending investorer.

- Crowdlending platforme

- Crowdlending markedspladser

Du kan enten investere i crowdlending på en platform eller på en markedsplads.

Lær om forskellen på de to typer af crowdlending forrentningsmodeller nedenfor.

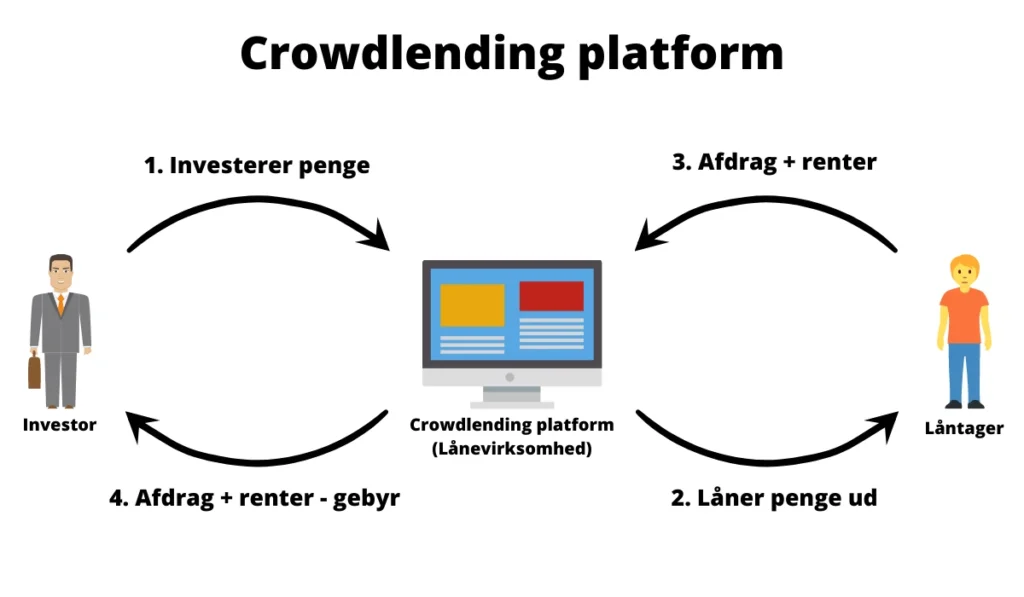

1. Crowdlending platforme

En crowdlending platform er en platform, hvor du kan investere direkte i lån.

Det typisk både muligt at låne penge og investere i lån på samme platform.

Crowdlending platforme kan også være ejet af en enkelt lånevirksomhed, hvis lån du kan investere i.

Sådan virker crowdlending platforme:

- Investor investerer penge på en crowdlending platform

- Lånevirksomheden låner penge ud til en låntager

- Låntageren betaler afdrag og renter til lånevirksomheden

- Investoren tilbagebetales af crowdlending platformen

Fordele:

- Mindre risiko da lånevirksomheden har direkte kontakt til låntageren

- Crowdlending platforme er typisk mere transparente

- Færre fordyrende mellemled

Ulemper:

- Færre diversificeringsmuligheder

Platforme du kan investere på:

| Platform | Afkast |

|---|---|

| Kameo | 8,60% |

| EstateGuru | 11,07% |

| FlexFunding | 5,57% |

| Lendino | 4,96% |

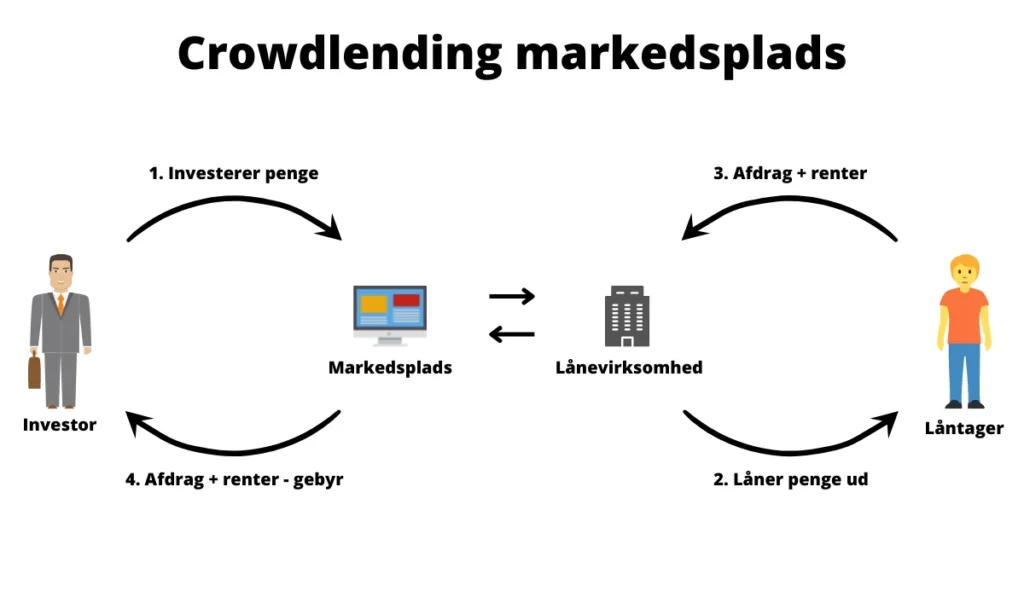

2. Crowdlending markedspladser

En crowdlending markedsplads samler lån fra mange lånevirksomheder.

Modsat en crowdlending platform, ejes markedspladser typisk ikke af låneselskaberne selv.

I stedet er der tale om en tredjepart, der lader andre mange lånevirksomheder bruge markedspladsen.

Det betyder, at du på crowdlending markedspladser har mulighed for at investere i lån fra flere lånevirksomheder.

Crowdlending markedspladser er mere populære end platformene.

Markedspladserne fungerer meget i stil med Zalando og Amazon.

Sådan virker crowdlending markedspladser:

- Investor investerer penge på en crowdlending markedsplads

- Den tilknyttede lånevirksomhed låner penge ud til en låntager

- Låntageren betaler afdrag og renter til lånevirksomheden

- Investoren tilbagebetales via markedspladsen

Fordele:

- Flere tilgængelige investeringsmuligheder

- Bedre mulighed for diversificering

Ulemper:

- Investorer har adgang til meget lidt information om låntagerne

- Risikovurderingen af lånevirksomhederne er ikke altid retvisende

Markedspladser du kan investere på:

Fordele og ulemper ved crowdlending

Som ved alle andre investeringsformer, så er der både fordele og ulemper forbundet med investering i crowdlending.

Lær om de forskellige fordele og ulemper nedenfor.

Fordele:

- Årligt afkast på op til 10-15%

- Mulighed for at investere med få penge

- Det forventede afkast er kendt på forhånd

- Mange platforme tilbyder automatisk investering

- Muligt at opnå et afkast hurtigt

Ulemper:

- Risiko for at låntager ikke kan tilbagebetale

- Risiko for at crowdlending-platformen går konkurs

- Usikkerhed omkring hvordan crowdlending klarer sig i kriser

- Indberetning til SKAT kan være besværligt

- P2P-lån kan være af meget lav kvalitet

Hvor meget afkast giver crowdlending investering?

Crowdlending investering giver et relativt højt afkast sammenlignet med andre typer af investeringer.

Se afkastet på et udvalg af crowdlending-platforme her:

| Crowdlending-platform | Årligt afkast |

|---|---|

| PeerBerry | 11,07% |

| Mintos | 11,50% |

| EstateGuru | 11,07% |

| TWINO | 10,37% |

| Kameo | 8,60% |

| Gennemsnitlig afkast: | 10,52% |

Afkastet på crowdlending fungerer på samme måde som ved obligationer.

Når du har investeret i et lån, modtager du renter og afdrag på lånet.

Selve værdien af dit lån kan stige, hvis renterne på nye lån falder. Det skyldes, at det lån du har investeret i, bliver mere attraktivt for andre investorer end de nye lån med en lavere rente.

Derfor kan du potentielt også sælge dit lån dyrere til andre end du købte det.

Omvendt kan værdien af dit lån også falde, hvis renten på nye lån stiger. Det har dog ingen indflydelse på de renter og afdrag du modtager i låneperioden.

Hvordan kommer jeg i gang med crowdlending investering?

I det følgende kan du lære, hvordan du kommer i gang med crowdlending investering. Du guides trin for trin fra, at vælge din første crowdlending-platform, til at lave din første investering.

1. Vælg en crowdlending-platform

Det første skridt på vejen til at blive crowdlending investor, er at vælge en platform at investere igennem.

Finansielle instrumenter kan både stige og falde i værdi. Der er en risiko for, at du ikke får de investerede penge tilbage. Dette er et reklamelink.

Her er der et stort udbud af forskellige crowdlending-platforme som du kan vælge imellem, som hver har sine fordele og ulemper.

På nogle platforme har du mulighed for at investere i mange forskellige typer P2P-lån. Andre platforme er specialiseret inden for et snævert område som privatlån, virksomhedslån eller ejendomslån.

Se top 10 bedste crowdlending-platforme her.

2. Opret din konto

Når du har fundet den rette crowdlending-platform er det nu tid til at oprette en konto. Det tager typisk 5-10 minutter afhængigt af platformen.

Under oprettelsen skal du verificere din identitet, for at få lov til at investere dine penge. Det skyldes, at platformene skal leve op til finansiel regulering for at undgå hvidvask.

Når du har oprettet en konto og verificeret din identitet, så kan du overføre penge til din konto.

3. Lav din første crowdlending investering

Efter at du har oprettet en konto og overført penge, kan du nu begynde at investere i P2P-lån.

Her er det vigtigt, at du lægger en klar strategi for, hvordan du vil investere. Alt afhængigt af hvilken platform du vælger, så kan der kan nemlig være stor forskel på det forventede afkast og risiko på de enkelte lån.

Mange platforme giver deres brugere mulighed for at opsætte automatisk investering. Her kan du blot opsætte en række kriterier for hvor hvilke lån du vil investere i, hvorefter platformen automatisk investerer for dig. På den måde kan du spare en del tid på at udvælge enkelte lån.

4. Brug din nyfundne crowdlending erfaring

Når du har lavet din første investering vil du efterhånden få mere erfaring med crowdlending.

Men da det er en sektor i hurtig udvikling er det en god idé at holde fingeren på pulsen ift. om der kommer bedre platforme eller andet som kan gøre din investeringsoplevelse bedre.

Det kan være at du finder ud af at du har brug for en speciel feature. Så findes der 100-vis af platforme derude, som måske kan være en bedre løsning end den første og bedste.

Skat af crowdlending i Danmark

Får du et afkast på dine crowdlending investeringer, så skal du betale skat af overskuddet.

Crowdlending beskattes i Danmark på lige fod med andre låneforhold. Det vil sige, at dine renteindtægter skal opgives som kapitalindkomst.

Langt de fleste danske crowdlending-platforme indberetter automatisk din crowdlending skat for dig. Det betyder, at du selv slipper for at bruge tid på det i forbindelse med din selvangivelse.

Ved investering gennem udenlandske P2P lending platforme, skal du ofte lave en manuel skatteindberetning. Her tilbyder de fleste platforme en skatterapport med transaktioner og beløb til selvangivelsen.

Hvordan du skal indberette din crowdlending skat kan afhænge af flere faktorer. Ved tvivl kan du altid kontakte SKAT når du skal til at lave din selvangivelse.

Lær mere om crowdlending skat her.

Risiko ved crowdlending

Der findes mange forskellige risici ved crowdlending. Nogle af de vigtigste risici er:

- Kreditrisiko: Risiko for at låntageren ikke tilbagebetaler sit lån.

- Platformsrisiko: Risiko for at crowdlending-platformen går konkurs.

- Cash drag: Risiko for at dine penge ikke bliver investeret på platformen.

- Lånevirksomhedens konkurs: Risiko for at udstederen af lånet går konkurs.

- Inflationrisiko: Risiko for at dine investeringer bliver mindre værd.

- Likviditetsrisiko: Risiko for ikke at kunne sælge dine investeringer før tid.

- Risiko for svindel: Risiko for at platformen er en del af et svindelnummer.

- Valutarisiko: Risiko for at miste penge på udsving i valutakurser.

- Lovændringer: Risiko for at regulering kommer til at påvirke dine investeringer.

- Risko for recession: Risiko for at en finansiel nedtur kommer mindsker værdien af dine investeringer.

Lær hvordan du minimerer din risiko ved crowdlending her.

Crowdlending begreber

Følgende engelske begreber er gode at have styr på, før du begynder på crowdlending investering:

- Primary market: Det primære marked på en crowdlending-platform. Her kan du investere i nyudstedte lån.

- Secondary market: Det sekundære marked på en crowdlending-platform. Her kan du handle med andre investorer.

- Buyback guarantee: En tilbagekøbsgaranti som er udstedt af låneudbyderen eller platformen. Garantien betyder at udstederen skal tilbagekøbe lånet fra dig i tilfælde af at låntageren ikke kan betale sine afdrag. Tilbagekøbsgarantien er kun noget værd så længe udstederen af garantien er i stand til at tilbagebetale dig.

- Auto-invest: Automatisk investering baseret på prædefinerede kriterier. Det bruges til at automatisere dine investeringer.

- LTV: Loan-To-Value (LTV) er belåningsgraden og er et udtryk for forholdet mellem lånebeløbet og værdien af det aktiv der lånes til. En LTV på 75% betyder at lånebeløbet svarer til 75% af ejendommens værdi. Desto lavere LTV, desto lavere risiko.

Ofte stillede spørgsmål

Mest populære platform

Finansielle instrumenter kan både stige og falde i værdi. Der er en risiko for, at du ikke får de investerede penge tilbage. Dette er et reklamelink.